MERCATO FMCG - 12 Settembre 2024

Una categoria di base, di consumo frequente, che però negli anni è stata soggetta a una certa differenziazione di prodotto, in particolare verso referenze premium e regionali/tipiche. 190 aziende produttrici, oltre 1.000 diversi prodotti, un fatturato annuo dell’intera filiera incluso l’export che supera i 4 miliardi di Euro nel 2022.

Nel 2023 secondo le elaborazioni Ismea, gli acquisti domestici di conserve rosse sono stati influenzati dall’aumento significativo dei prezzi (+15,4%), con incrementi della spesa del 20,5% e volumi in leggera crescita (+1%).

Secondo i dati Circana, nostro partner commerciale dal 2009, i derivati del pomodoro hanno messo a segno un +4,2% a volume con un +11,4% a valore per una quantità di oltre 476.000 tonnellate e un valore di poco superiore a 855 milioni di euro, con un prezzo medio di 1,80 euro (+6,9% sull’anno precedente). La performance migliore in termini di volumi spetta alle passate (+6,3%) che rappresentano il segmento principale con il 62,5% in volume e il 55,6% a valore. La distribuzione geografica delle vendite evidenzia il peso rilevante delle regioni meridionali con il Sud che totalizza complessivamente il 39% in volume e il 34,2% in valore.

QBerg ha analizzato la visibilità nei flyer e nel web dalla passata alla polpa, passando per pelati\pomodorini e concentrato nel canale GDO (Ipermarket, Supermarket, Superertte) e siti web (siti Web Retailer Generalisti\Specialisti) da gennaio a maggio 2024 vs lo stesso periodo del 2023.

Il cluster dell’offerta di questo mercato è costituito da diversi attori industriali che abbiamo diviso in tre gruppi per meglio comprendere l’evoluzione del settore:

- Top5 Produttori (Mutti, Conserve Italia con i marchi Cirio, Valfrutta, Jolly Colombani, Casalasco con i brand Pomì, De Rica e Gustodoro, Petti e Rodolfi con i marchi Ortolina, Ardita e Alpino);

- Private Label;

- Altri Brand.

Cosa emerge?

La visibilità dei brand nei Flyer e nei siti Web italiani

La visibilità è un indicatore importante del successo commerciale di un’azienda e QBerg la misura con due diversi indicatori per Flyer e Web, ovvero la Quota QP4 e la Quota Display.

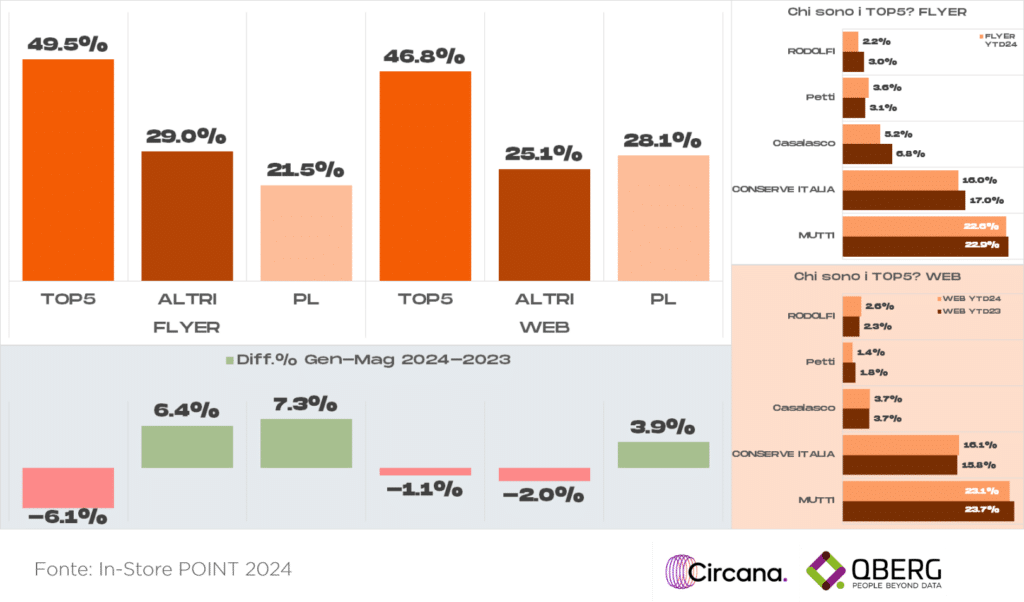

Nei primi cinque mesi del 2024, i Top5 Produttori confermano come i loro marchi abbiano la maggiore visibilità sia sui Flyer che all’interno dei siti Web sfiorando il 50% nelle promozioni a volantino (49,5%) ed attestandosi al 46,8% della visibilità sui siti Web di e-commerce FMCG.

Tuttavia, la loro quota di visibilità rispetto a gennaio-maggio 2023, è in diminuzione, a beneficio soprattutto delle Private Label che crescono nei Flyer del +7,3% e del +3,9% sui siti Web, raggiungendo quote di visibilità rispettivamente del 21,5% e del 21,8%.

Comportamento altalenante, invece, per gli Altri Produttori (che sono presenti sul mercato con circa 125 marchi nei quattro segmenti di derivati del pomodoro). Incrementano nei primi cinque mesi del 2024 la loro quota di visibilità a volantino raggiungendo il 29,0% (+6,4%) e registrano, invece, nello stesso confronto una leggera contrazione (-2,0%) nella visibilità sui siti di e-commerce Web retailer\Specialist con una quota del 25,1%.

(YTD2024@apr; Quota Qp4, Quota display, Delta % vs A.P.)

Pricing sul volantino e nel web

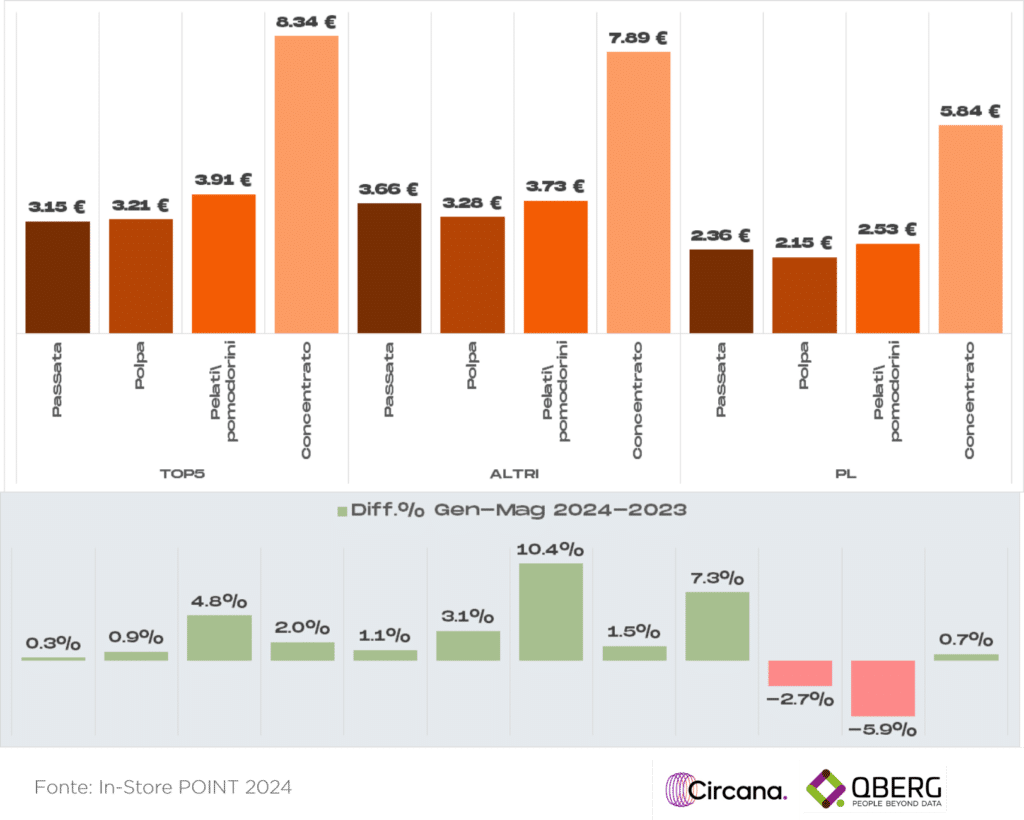

Anche se le Private Label non hanno la leadership di visibilità, appaiono essere, tuttavia, un attore determinante, nel panorama competitivo dei derivati del pomodoro. Sia nei Flyer, e in particolare sul Web, le loro pricing strategies appaiono mirate ad accrescere ancora di più la loro presenza presso i consumatori. I prodotti Private Label propongono in tutti i segmenti, con l’eccezione delle Passate nelle promozioni Flyer, prezzi medi €\Kg concorrenziali rispetto agli altri produttori sia nelle offerte Flyer (nell’intorno del -10%, -12%) ma soprattutto sui siti Web (-30%).

(YTD2024@apr; Prezzo volume medio, Delta % vs A.P.)

Inoltre, i marchi Private Label hanno anche ridotto nei primi cinque mesi del 2024 rispetto allo stesso periodo del 2023, i prezzi di tutti i segmenti dei derivati del pomodoro (con l’eccezione ancora una volta delle Passate e in parte del Pomodoro Concentrato nel canale Web) in maniera anche marcata, nell’intorno dei -5, -6 punti percentuali.

(YTD2024@apr; Prezzo volume medio, Delta % vs A.P.)

Competitività

Questa strategia di pricing aggressiva da parte dei produttori Private Label, ha presumibilmente costretto, in questi primi mesi del 2024, i Top5 Produttori e gli Altri Produttori ad una strategia difensiva e ad effettuare aumenti contenuti di prezzi (al di sotto o allineati al tasso di inflazione, a parte qualche eccezione per i Pelati degli Altri Brand) rispetto a quelli praticati nel 2023.

Nel corso dei restanti mesi del 2024 i Top5 Produttori e gli Altri Produttori riusciranno a rispondere all’offensiva di visibilità e di pricing delle Private Label?

Oppure continueranno a registrare diminuzioni di quote di visibilità (e forse di vendita)?

Questo studio è stato realizzato con In-Store POINT, la nuova piattaforma di price intelligence per il monitoraggio multicanale di prezzi e assortimenti. Con In-Store POINT diventa semplice e intuitivo monitorare i volantini promozionali, i siti di e-commerce e le newsletter.

Contattaci per saperne di più.